在 PTT 看到這篇討論,然後找了原文來看,大意是有位 Hedgefundie 版友提出了 55% UPRO 加上 45% TMF 每季再平衡的策略。既然大盤是長期向上的,那麼大盤加上正向槓桿豈不是向上更多?

本文主要整理 Hedgefundie 文章內容以及一些延伸資訊。

策略內容

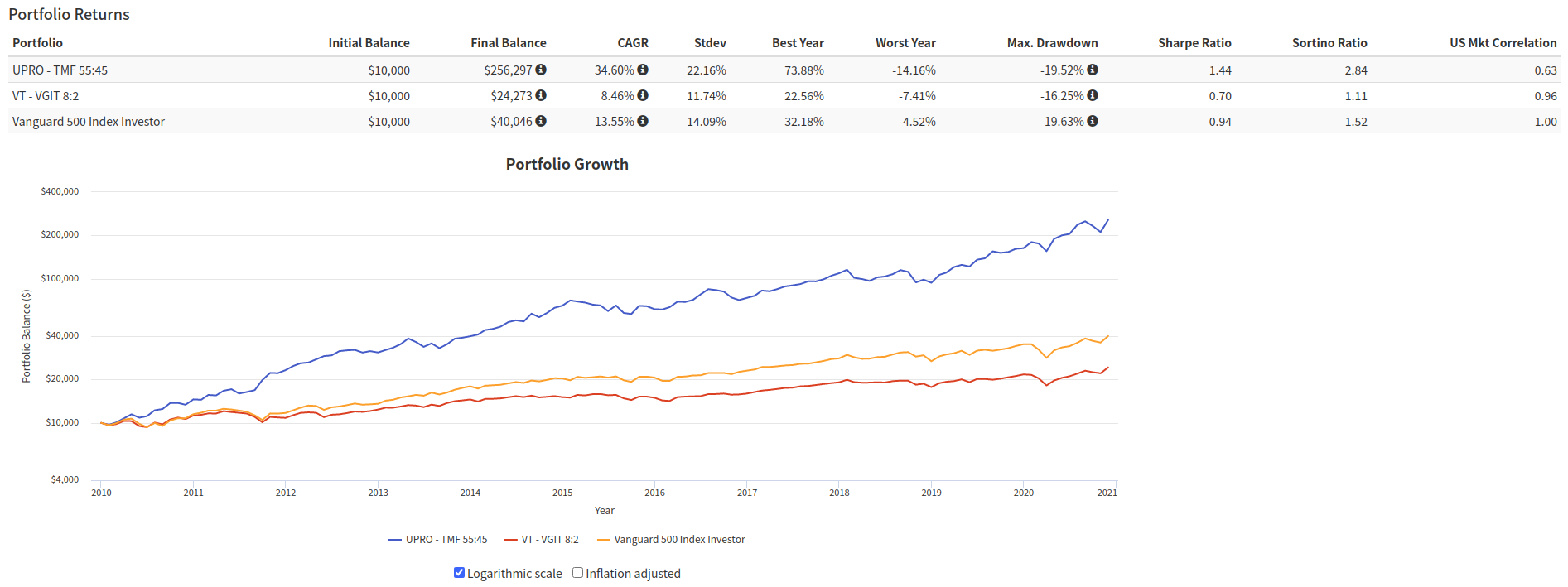

UPRO 是 ProShare 發行的 ETF,追蹤的是 S&P500 單日漲跌的三倍,目前總開銷 0.93%。TMF 是 Direxion 所發行的 ETF,追蹤的是 20 年以上的美國公債指數 (IDCOT20TR),目前總開銷是 1.05%。可以看到 2010 年 1 月到 2020 年 11 月的回測結果年化報酬率是 34.6%,對應 S&P500 只有 13.55%,VT - VGIT 8:2 只有 8.46%,非常誇張的高。

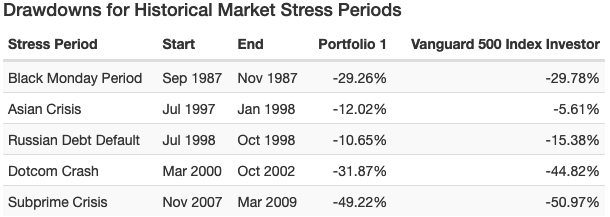

歷史上幾次最大跌幅:

當然槓桿是風險很高的操作,不過理論上跟實際上股債會是負相關的。

理論依據

- 分散性:長期來說,長債跟 S&P500 的相關會接近 0,短債會小幅相關。

- 風險平價 (risk parity):長債的波動度大概是 10%,S&P500 大概是 15%,所以風險平價的比例就是 60 比 40。這是一個很保守的比例,所以用槓桿來放大。回測數據證明這個策略承受每單位風險得到的報酬 (Sharpe ratio) 比 S&P500 更多。

策略是基於長期公債跟股票不會同時下跌,真的是這樣嗎?

每日漲跌幅數據顯示以下幾點:

- 股票漲跌幅在 2% 之內時,長期公債也會在這個區間。

- S&P500 下跌超過 2% 的話,長期公債有 75% 的機率上漲,反之亦然。

- 波動更大時,負相關更大。S&P500 下跌超過 4% 的時候,長期公債有一半的機率上漲 1 到 3.2%。S&P500 上漲超過 4% 的時候,長期公債有一半的機率會下跌 0.9 到 2.4%。

回測不夠可信,能不能測試所有可能的漲跌組合

有版友測試過,但是圖壞掉了,筆者看不到結果,哭哭。

槓桿 ETF 本身的設計就是為了單日持有

長期持有的缺點就是當指數是漲漲跌跌的時候,三倍槓桿的 ETF 的報酬會小於三倍。但因為指數上漲的時候比下跌的時候多,所以 UPRO 的報酬其實是超過三倍的 S&P500。

ETF 收掉怎麼辦

當 S&P500 或長期公債單日下跌超過三分之一的時候,資產就會歸零。因為股債負相關,所以一邊大跌,預期另一邊會大漲,彌補這一部份的損失。

這個策略不依賴長期熊市嗎

2000 年 1 月到 2011 年 9 月,S&P500 幾乎不動,但是這個策略有 11% 的年化報酬率,因為當 S&P500 下跌時,長期公債會上漲。

為何不考慮 100% UPRO

需要長期公債來平衡風險,且 URPO 遇到大跌時需要更長時間回復。

為什麼不加入黃金 / 商品 / QQQ / 小型股 / 國際市場

加入這些東西必須考慮兩個問題:

- 波動大嗎?三倍槓桿後會不會很容易歸零?

- 加入以後會讓我們的投資組合更分散嗎?

商品、小型股、科技股、新興市場波動都很大。已開發市場是唯一考慮加入的標的,但是沒有合適的三倍槓桿 ETF。

黃金只是原作者不太相信會有大幅通膨讓小比例的黃金配置影響到整體績效。股票已經足以對抗微幅通膨了。

為何不用期貨,成本更低

期貨需要定期轉倉,而且合約價值都很大。用槓桿 ETF 可以用 1% 的成本解決這兩個問題。

這個策略你投了多少錢,目標是什麼

原作者投資了 10 萬美金在這個策略上,佔他的資產 15%。目標是 25 到 30 年後,十萬美金會成長到一千萬美金。如果利率都很低,有機會在 20 年達到一千萬美金。

這麼好的策略,怎麼沒有其他人做

PIMCO 的 PSLDX 基金就是這麼做。

看起來好棒,我也想要這樣做

槓桿 ETF 是高風險的投資,過去績效不表示未來績效,take your own risk。

筆者總結

我覺得這篇文章回答了我幾乎所有的問題,唯一的擔心就是他股債都是單壓美國市場。整個討論串也有很多人發問,原作者也就繼續回答,估計我也會投一小部份的資金來試看看。

參考資料

免責聲明:本文章只作資訊用途, 所述及的資料不應被視為投資之推薦。